TCFD提言への対応

ゆうちょ銀行では、環境・社会および企業活動にも大きな影響を及ぼす気候変動等への対応を経営上の重要課題の一つと認識し、2019年4月にTCFD※1提言への賛同を表明しました。以降、各種取り組みを経営戦略に組み込み、パリ協定の目的と目標に整合的となるよう対応の高度化を進めています。

- ※1:

- Task Force on Climate-related Financial Disclosures の略。気候変動に関する企業情報開示の充実を目的として、主要国の中央銀行・金融監督当局等の代表が参加する金融安定理事会の提言のもと設立された組織。

ガバナンス

- 気候変動への取り組み状況については、サステナビリティ委員会(経営会議の諮問機関)および経営会議にて協議・報告の上、取締役会に報告しています。

- 取締役会は、気候変動をはじめとした環境課題の解決や、適時・適切な情報開示に取り組むことを定めた「サステナビリティ基本方針」の制定、GHG排出量削減やESGテーマ型投融資残高の目標値決定について決議するなど、気候変動対応に関する重要事項を決定しています。また、サステナビリティ担当役員などから、取り組み状況について報告を受け、定量、定性の両面から気候変動対応について監督しています。

- 代表執行役社長は、「ゆうちょ銀行を代表し、業務を総理する者」として、気候変動対応に関する責任を負っており、サステナビリティ委員会で議論された内容(ESG投融資方針の改定やサステナビリティ推進にかかる年度計画の決定など)について、意思決定を行いながら、サステナビリティ経営を推進しています。

- 役員報酬に、気候変動に関連した以下の指標を組み入れています。これらの指標は、代表執行役社長を含む全執行役に適用されています。

- ESGテーマ型投融資残高・・・気候変動の緩和・適応を資金使途としたESG債などに関する目標です。

- 主要ESG評価機関(FTSE、MSCI、CDP、DJSI)の評価・・・これらの評価は、気候変動などに関する質問項目を基に評価しており、当行の気候変動への取り組み状況を客観的に評価したものです。

関連情報

戦略

ゆうちょ銀行では、気候変動関連のリスクと機会を以下のとおり特定しています。

| リスクと機会 | 内容 | 期間※2 | 財務影響※3 |

|---|---|---|---|

| 物理的リスク |

|

短期 | 小 |

| 移行リスク |

|

中~長期 | 中 |

| 機会 |

|

短~長期 | 中 |

- ※2:

- 当該リスクが発生・顕在化するまでの期間 短期:1年未満、中期:1年以上~3年未満、長期:3年以上

- ※3:

- B/S・P/Lへの財務影響 小:年間10億円未満、中:年間10億円以上~100億円未満、大:年間100億円以上

関連情報

- 気候変動関連のリスクが当行投融資ポートフォリオに及ぼす影響を把握するため、ポートフォリオの大半を占める有価証券(債券及び株式)を対象に、移行リスクのシナリオ分析を実施しました。対象期間において、炭素コストの増加が当行投資先企業の収益に与える影響を個社毎に算出し、その影響の総和を算出した結果は以下のとおりです。

- 今後は、本分析より長期間の気候変動の影響を勘案した分析等も継続的に実施しつつ、引き続き気候変動影響について注視し、エンゲージメント等を通じて、投融資先の取組みをサポートしてまいります。

2024年3月末の貸出金に占める炭素関連資産やサステナブルファイナンスの残高・割合は、下表のとおりです。

(単位:億円)

| 炭素関連資産 | サステナブルファイナンス | |||

|---|---|---|---|---|

| 炭素関連資産残高 | 3,588 | サステナブルファイナンス残高 | 1,723 | |

| グリーンローン、ソーシャルローン サステナビリティローン |

680 | |||

| サステナビリティリンクローン | 194 | |||

| その他※ | 849 | |||

| 炭素関連資産の割合 | 5.2% | サステナブルファイナンスの割合 | 2.5% | |

- ※

- ポジティブインパクトファイナンス、トランジションファイナンス、再生可能エネルギーセクター向け与信等

- 注:

- 2024年3月末時点の貸出金残高は、6兆8,483億円です。

移行リスク

| シナリオ |

|

|---|---|

| 対象 |

|

| 分析方法 |

|

| 社内炭素価格 |

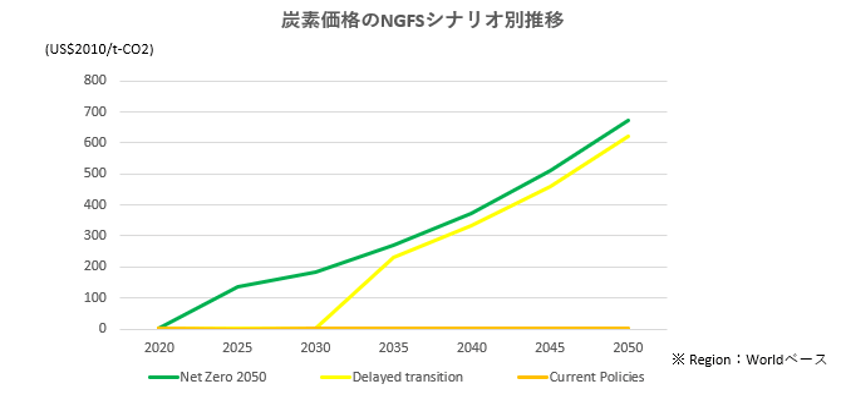

「Net Zero 2050」シナリオの場合、社内炭素価格は2025年度を約135$(15,058円)/t-CO2に設定 ※炭素コストを計算するにあたり、炭素価格の将来シナリオはNGFSが公表している3つのシナリオを使用(下図参照) |

| 対象期間 | 債券:各債券の償還期限まで 株式:2100年まで |

| 分析結果 | ▲約6,000億円(時価評価額の最大下落額) |

| 財務への影響 |

|

物理的リスクは、当行が全国に設置・保有しているATM・窓口端末機等の設備への影響について定量分析を実施しました。ハザードマップを用いて現時点で想定される洪水発生時の浸水深をもとに、当行設備が受ける被害額を算定したところ、今後100年間累計で約250億円と試算されました。気候変動により、洪水発生頻度は2℃シナリオでは約2倍、4℃シナリオでは約4倍に高まることが想定されますが、各設備は全国に分散して設置されており、同時に被害を受けるリスクは少なく、財務戦略への影響は限定的と考えています。

物理的リスク

| シナリオ | IPCC RCP2.6(2℃シナリオ)※7 | IPCC RCP8.5(4℃シナリオ)※7 |

|---|---|---|

| 対象 |

|

|

| 分析方法 |

|

|

| 対象期間 | 今後100年間 | |

| 分析結果 | ▲約500億円 | ▲約1,000億円 |

| 財務への影響 |

|

|

- ※4:

- NGFS(Network for Greening the Financial System/気候変動リスク等に係る金融当局ネットワーク)が2021年6月に公表した、気候シナリオ。

- ※5:

- 算出に必要なデータ(GHG排出量・財務関連データ等)が揃わない場合は、算出対象外。

- ※6:

- シナリオにおける炭素価格の上昇に伴って投資先が負担する費用。

- ※7:

- IPCC(Intergovernmental Panel on Climate Change/気候変動に関する政府間パネル)が公表している、今後100年間の地球の平均気温上昇シナリオ。

リスク管理

ゆうちょ銀行では、リスクアペタイト・フレームワーク(RAF)を導入しており、気候変動等に係るリスクをトップリスクのひとつと位置づけています。当該リスクへの対応を経営計画に反映し、経営企画部に設置されているサステナビリティ推進室が定期的にコントロール状況を確認したうえで、必要な対応を行っています。

気候変動への影響が大きいセクターや各種国際合意等を踏まえたESG投融資方針に基づき、国際分散投資を推進しています。

当該方針については、今後も、機関投資家としての気候変動に対する義務の履行、貢献の観点から、さらなる充実に向けて検討していきます。

気候変動への影響が大きい企業に対し、エンゲージメントを実施しました。事例は以下のとおりです。

| 企業 | 主な対話内容 |

|---|---|

| 電力セクターA社 | GHG排出量の削減目標は設定済で、達成に向け努力している。その一環として、住民理解を得ながら原発再稼働を目指しつつ、混焼技術開発等にも取り組んでいる。 |

関連情報

指標と目標

気候変動に関するリスクを評価・管理するため、GHG排出量の削減目標を設定しています。また、気候変動に関する機会獲得を評価・管理するため、ESGテーマ型投融資の残高目標を設定しています。詳細については、関連情報をご覧ください。

関連情報